100次浏览 发布时间:2024-09-04 10:06:39

所谓税收法定原则是指由立法者决定全部税收问题的税法基本原则,即如果没有相应法律作前提,政府则不能征税,公民也没有纳税的义务。当然,“税收法定”绝不意味着“换个马甲”,更重要的是为广大纳税人创造公平公正的税收征管环境,实现税收领域的良法善治,促进我国经济高质量可持续发展。

一、税收法定是法治国家普遍奉行的一项基本原则

税收法定原则起源于欧洲中世纪时期的英国。按照当时封建社会“国王自理生计”的财政原则,王室及其政府支出的费用由国王负担。而在当时的英国,国王的收入主要有王室地产的收入、王室的法庭收入、贡金等。但是由于战争、王室奢侈等因素的影响,这些收入难以维持其整个财政支出。

为了缓解财政上的紧张局面,国王开始在上述收入之外采取诸如借款、出卖官职、征税等手段来增加自己的收入。但基于“国王未征求意见和得到同意,则不得行动”这一传统的观念,议会与国王之间逐渐就该问题产生了矛盾。这种矛盾主要体现为封建贵族和新兴资产阶级与国王争夺课税权的斗争。1215年,处于弱势的国王一方被迫签署了《大宪章》,对国王征税问题作出了明确的限制,其历史意义在于宣告国王必须服从法律。历史表明,税收法定与现代国家是相伴而生的。1215年的英国《大宪章》也被公认为税收法定原则的源头,自此之后,伴随着“无代表则不纳税”的斗争,英国的现代议会制度乃至整个民主政治制度才正式奠基。

世界近代史上数次轰轰烈烈的大革命,也大多起源于财政危机或对征税权的争夺,并且都以议会取得对征税权的控制为最终结果。可以说,税收法定原则的确立与发展过程,也就是国家从封建走向民主、从专制走向自由、从人治走向法治的过程。后来,随着资本主义在全球的发展和兴起,税收法定原则越来越多的体现为对公民财产权益的保护,于是很多国家都将其作为一项宪法原则而加以采纳。时至今日,尽管在经济水平、文化观念、社会传统等方面存在许多差异,但凡是倡导与实行法治的国家,都普遍奉行税收法定,且大多将其写入宪法之中。

二、坚持税收法定是国家治理现代化的必然性要求

税收是财政收入的基本形式,既是国家治理体系的基础和物质保障,也是国家治理的重要手段。同时,税收应来之于民、用之于民,税种的设立、税款的征收、收入的使用,直接关系纳税人的切身利益,关系人民的福祉,应由代表人民行使国家权力的立法机关以法律的形式予以规范。

对我国而言,坚持税收法定原则意义尤其重大。在建设法治中国的历史进程中,必须以法治方式处理好国家与纳税人、立法与行政、中央与地方等复杂关系。而税收同时涉及到这些方面,因而更加需要以高层次的法律来科学界定各方关系,从而实现纳税人依法纳税、征税机关依法征税、国家依法取得财政收入。特别是考虑到收入公平分配越来越成为我国面临的重大挑战,而税收直接置身于国民财富分配领域,对促进分配正义的作用最为明显和直接。因此,深化收入分配改革,离不开一个科学、完善的税收法律体系。总体来看,坚持税收法定原则,符合我国宪法尊重和保障纳税人基本权利的精神,符合建设法治中国的发展趋势,也符合市场经济对税法的权威性与稳定性的客观需要,对保障公民财产权益、维护社会经济稳定、促进收入公平分配具有不可替代的重要意义。

目前我国在学术上都普遍认可了税收法定原则为税法的基本原则,并用其来指导税收立法和实践工作。从其历史的发展以及当今世界各国对其的研究和适用过程中我们可以看出,该原则所体现的是通过对行政权力的限制而对公民财产权益的保护的现代国家法治精神。而税收作为一个国家正常运行所必不可少的工作,也必须依靠宪法的规定来加以保障。但是,该原则并没有被写入我国的宪法。基于税收法定原则所体现的上述价值,我们应当将税收法定原则写入宪法。

三、2015年燃油税调整助推了我国的税收法定改革

随着人们收入水平的提高,交税的人多了,人们缴纳的税款也多了,“税痛”问题也自然突出了,于是,同自身利益密切相关的税收问题就成为社会关注的热点。比较典型的一个例子是2015年的燃油税调整,财政部、国家税务总局于2015年1月12日上调燃油税,这是自2014年11月28日、12月12日以来两个月内第三次上调燃油税。三次调整的时机都配合了发改委调低油价的时间窗口,即采取“提税与降价同步实施”的调整方式,兼顾了居民和下游企业的承受能力。但由于降价与加税相抵,国内成品油的实际价格下跌幅度,远不如国际油价的跌幅,当时国际油价下跌六成,而国内的油价只下降了不到三成,从而引发了人们对提高燃油税合理性的广泛质疑。财政部对此作出如下解释:全国人大对国务院授权还没有终止,财政部提高燃油税的做法是合法的。

原来在改革开放初期,考虑到迫切的经济发展需求无法等待漫长的立法程序,全国人大及其常委会将税收立法权授予了国务院。在税收法定改革推行前,我国的18个税种中只有个人所得税、车船税和企业所得税等3个税种由全国人大立法,其余的15个税种都由政府制定的税收条例规范。这也就意味着,是否征税、征什么税都是由政府决定,公民却无权过问。而人们对上调燃油税的质疑表明,这一特殊背景下授权立法的选择,在延续了30多年后,已经不适应经济社会的发展,也因此加快了“税收法定”改革的进程。

四、税收法定原则在我国税制改革中稳步推进落实

我国现行的税种共5类18个税种,具体情况如下表:

序号 | 类 别 | 税 种 |

1 | 所得类税(2) | 企业所得税、个人所得税 |

2 | 流转类税(3) | 增值税、消费税、关税 |

3 | 财产类税(3) | 房产税、契税、车船使用税 |

4 | 行为目的税(7) | 船舶吨位税、印花税、城市维护建设税、车辆购置税、耕地占用税、土地增值税、环境保护税 |

5 | 资源类税(3) | 资源税、城镇土地使用税、烟叶税 |

党的十八届三中全会通过的《中共中央关于全面深化改革若干重大问题的决定》,首次明确提出“落实税收法定原则”,作为财税改革的目标之一,要求2020年基本完成所有的改革任务,凸显了我国加强税收立法的“顶层设计”。

在由燃油税引发的对税收征收权的合法性广受质疑的背景下,2015年3月15日,全国人民代表大会表决通过了关于修改《中华人民共和国立法法》的决定,将原《立法法》中“税收的基本制度”,修改为“税种的设立、税率的确定和税收征收管理等税收基本制度”,从而明确了政府收什么税,向谁收,收多少,怎么收等问题,都要通过人大立法确定。

2015年3月25日,党中央审议通过了《贯彻落实税收法定原则的实施意见》,明确不再出台新的税收条例;开征新税的,应当通过全国人大及其常委会制定相应的税收法律,同时对现行15个税收条例修改上升为法律或者废止的时间作出了安排。

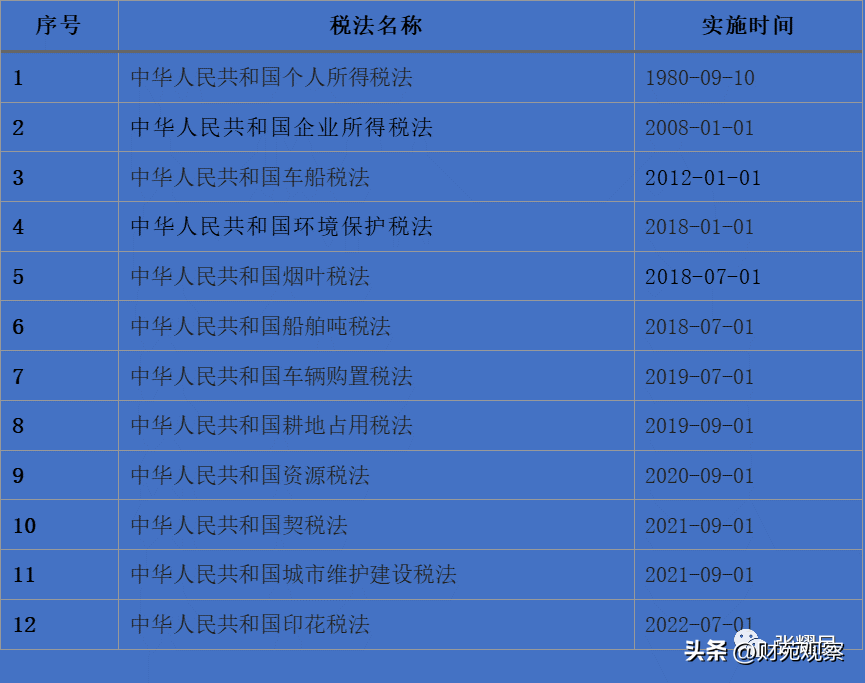

截止目前,我国现行18个税种中已有12个税种制定了法律,具体情况如下表。其他税种也在积极推进中,如增值税法、消费税法、土地增值税法已经对外发布公开征求意见稿;关税、城镇土地使用税、房产税等3个税种的立法工作正在稳步推进。2021年10月,全国人大常委会授权国务院在部分地区开展房地产税改革试点工作,但鉴于经济下行,试点扩围工作没能展开。

二十大报告指出,江山就是人民,人民就是江山。中国共产党领导人民打江山、守江山,守的是人民的心。这句饱含深情的话语为新时代财税工作指明了方向。我们要认真贯彻落实党的二十大精神,加快建立和完善现代财政制度,努力打造顺应变局、开创新局、人民满意的“有为财政”。

网站内容来自网络,如有侵权请联系我们,立即删除!

Copyright © 金太阳百科 琼ICP备2024039176号-18